-

-

- 斯沃德

- 新聞動態

- 新能源為汽車金融業提供新動能,斯沃德“強風控”全面監管

新能源為汽車金融業提供新動能,斯沃德“強風控”全面監管

- 發表時間:

- 2022-02-17 09:21:23

- 閱讀量:

-

隨著新零售時代的到來,新能源汽車帶動新零售模式的進步,汽車金融業務會發生怎樣的變化?

新能源汽車帶來的不僅是對傳統汽車技術的顛覆,更多是商業模式的顛覆,對于汽車金融公司來說,最大的變化是要直接面對客戶。目前,基本上99.99%的汽車金融客戶還是通過4S店等專業渠道去觸達,去服務客戶。而新能源汽車公司更多采用線上直銷模式,從線上、線下、貸前、貸中和貸后全部通過數字化手段進行高效融合。作為汽車金融公司,必須緊跟他們的步伐,將服務搬到線上,讓用戶在線上完成貸款申請全流程,增加用戶體驗感。

在此基礎上,汽車金融公司可通過車載智能定位終端GPS信息獲得融資車輛位置、行駛狀態等信息,為風險掌控提供便利,節約風險成本。

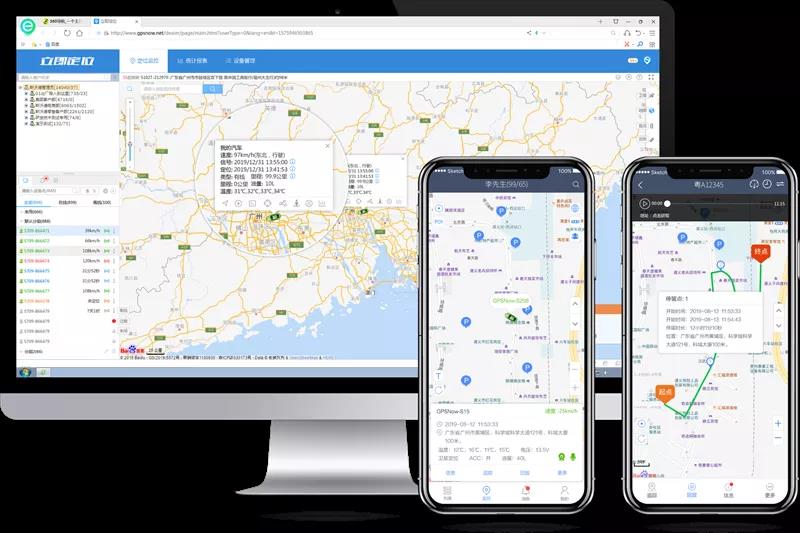

斯沃德基于物聯網,結合GPS/北斗定位技術、大數據、區塊鏈等等尖端技術,獨立研發了一體化的汽車金融風控解決方案,能有效幫助企業實現貸款車輛實時追溯、車輛數據智能分析、信用風險體系建立、遏制汽車轉賣二押等不良企圖,建立完善的汽車金融貸款風控體系。

1.貸款車輛可視化保全系統

結合斯沃德智能定位終端與智能云平臺,對所有貸款車輛進行可視化監管,一旦發現可疑行蹤可遠程控制車輛,降低資產損失風險。

采用GPS/北斗/LBS/WiFi等多重定位模式,實現車輛實時定位;

防拆卸報警功能避免客戶自行拆卸

定位器,以及其他多重報警機制實時監測,有效規避行駛風險;

電子圍欄設定二抵二押場所為重點防范區域,貸款車輛一旦靠近設定區域立即報警;

貸款車輛一旦被盜或被二抵二押,車貸企業管理人員可立即遠程斷油電。

2.車輛事故追溯與歸責機制

貸款車輛如若在外發生交通事故或涉及任何危險事件,需要判別責任方并提交證據,斯沃德汽車金融風控解決方案建立的事故追溯與歸責機制將發揮作用,幫助企業辨明責任方,存儲證據以便進行后續的處理。

駕駛數據實時收集,有需要時可隨時回溯;

多重報警機制運行,報警記錄可導出查看;

軌跡智能記錄,可定期回放歷史軌跡進行行蹤排查。

3.客戶準入與信用風險體系的完善

對于汽車金融行業而言,要有效進行風險控制就需要完善貸款客戶的準入與信用風險體系,從源頭有效遏制抱有不良動機的客戶,這也是汽車金融風控的一個重要環節。

對有貸款需求的客戶進行信用風險的大數據分析;

貸后暗訪,確保貸款客戶的信息資料真實度;

回放歷史軌跡,排查可疑行蹤。

4.數據分析與管理決策系統

汽車金融行業的數據至關重要,通過大數據分析和云計算可以有效收集汽車貸款車輛的數據,并支撐汽車貸款業務的進行,決策業務方向和策略。

斯沃德智能定位終端智能收集貸款車輛數據;

斯沃德智能云平臺可統計各類數據,進行報表輸出與分析;

數據傳輸使用專用線路,數據安全有所保障;

數據分析貸款風險高發因素,進行風險排除與控制。

關于斯沃德

斯沃德作為專業的GPS定位設備+平臺軟件的車聯網服務供應商,斯沃德可以幫助金融信貸、租賃車隊、出租車、物流運輸等行業領域的公司企業提供卓越的GPS互聯網綜合信息服務體驗。從互聯網網頁查車、到手機APP,從短信查詢到微信公眾號即時查看,斯沃德匯聚力量、不斷突破、不斷創新,勵志為客戶創造最佳體驗感。斯沃德GPS定位設備+定位平臺解決方案成功服務了160多家公司企業,幫助萬千用戶成功保障近6000億資產。